在资产中,最安全(无信用风险或最高信用评级)的流动性储备(储备)的多元化选择非常有限。除非你选择最极端的金库式实物现金储备(即持有全部美元现金FRN),或者以极端的方式开户存款(比如在50个国家存入存款,存入的存款金额低于规定的金额)。各国的存款保险限额),否则资产端的银行存款始终面临信用风险。

即使上述极端选项是可选的,它们仍然不会被数字货币正统所接受。因为其自身资产负债表和最终资产选择的最终追求仍然是渗透到主权资产负债表(成为货币当局的债权人)以保护其负债的价值和信用稳定性()。

因此,正统批评者所指责的中心化管理、不透明、超额发行、暗箱操作,其实并没有说到点子上。

这些令人张口结舌的信任问题是幼稚的。这就像一个不了解美联储资产负债表的人(某种货币的发行者)指责美元超发。他们对法币和数字货币的爱恨是非常盲目的。

抵押机制主导的稳定币

如果把美元流动性储备当作抵押品,其实也可以归入这一类。不过,笔者之所以想将其与其他以抵押机制为主的稳定币区分开来,是因为后者的机制。更多依靠技术来维持自己的抵押品池不违约 抵押品的再利用和再质押,也就是说:对于前者,其货币发行方对其抵押品(美元流动性储备)拥有控制权,而抵押品的接收方可以选择锁定的抵押品也可以重复使用或重新质押,以从其抵押品中受益。对于后者,抵押品被技术锁定,任何人都无法从重复使用和重新抵押抵押品中受益。

第二种机制也被用在很多稳定币项目中,比如DAI。

对应传统金融,我们有类似的稳定币吗?是的,而且在抵押品领域的研究方面,传统金融或许并不落后于数字货币圈。 Abate于2016年3月发布报告,认为区块链技术可以应用于回购(repo)市场。

回购市场实际上是抵押机制主导的稳定币的一个例子。用中国唐朝的当铺案来解释目前回购(抵押货币)的流动性:

当铺的出现远远早于股票、交易所的出现,最早记载于唐代。影子银行的爆发式增长实际上支撑了房贷长期繁荣的逻辑。抵押贷款的一个隐藏优势是无需发现抵押品的确切价格。如果借款人持有的抵押品是名表,出售手表会面临很多摩擦成本,比如折扣,需要双边谈判。但通过典当、贷款当事人无需明确声明价值。只需确定抵押贷款的赎回权和期限,减少了谈判成本。根据手表的价格达成协议所需的信息很少。贷方可以指定抵押品折扣,以确保在借款人违约时他们可以出售抵押品。他只需要确定抵押品估值的安全下限。 (一个门槛,而不是一个明确的价格)和当代影子银行体系类似的交易流程。两者唯一的区别是,当铺是由借款人发起的,因为有流动性的需要;而回购是由贷方发起的,因为他的流动性(现金)需要找到安全(无风险)的资产。 (事实上,美联储的隔夜逆回购工具是美国影子银行体系的无风险资产,作者注)

如果将 DAI 的设计与讨论进行比较,这个机制有很多元素非常有趣:

1. 不需要发现抵押品的确切价格是第一个有趣的点。在我看来,这就是股权市场和债(钱)市场的根本区别。后者不需要高频且活跃的市场定价行为,或者说这种行为本身是次要的。为什么?由于稳定抵押数字货币、回购和 DAI 是同时发行的,因此稳定抵押数字货币的用户必须通过保证金和技术手段、全额抵押或超额抵押(over-)来回购其抵押品。 — 因此,贷款人和借款人不会意识到抵押品的价值。这太苛刻了(讨价还价成本低)。只要借款人对贷款人的保证金金额感到满意或者相信其能够全额回购其抵押品,在数字货币的支持下,就可以直接强制回购。避免违约后抵押品抛售。因此,对于贷款人来说,明确抵押物估值的下限就足够了。

2、两者唯一的区别是,当铺是由借款人发起的,因为有流动性的需要;而回购是由贷方发起的,因为他的流动性(现金)需要找到安全(无风险)的资产。

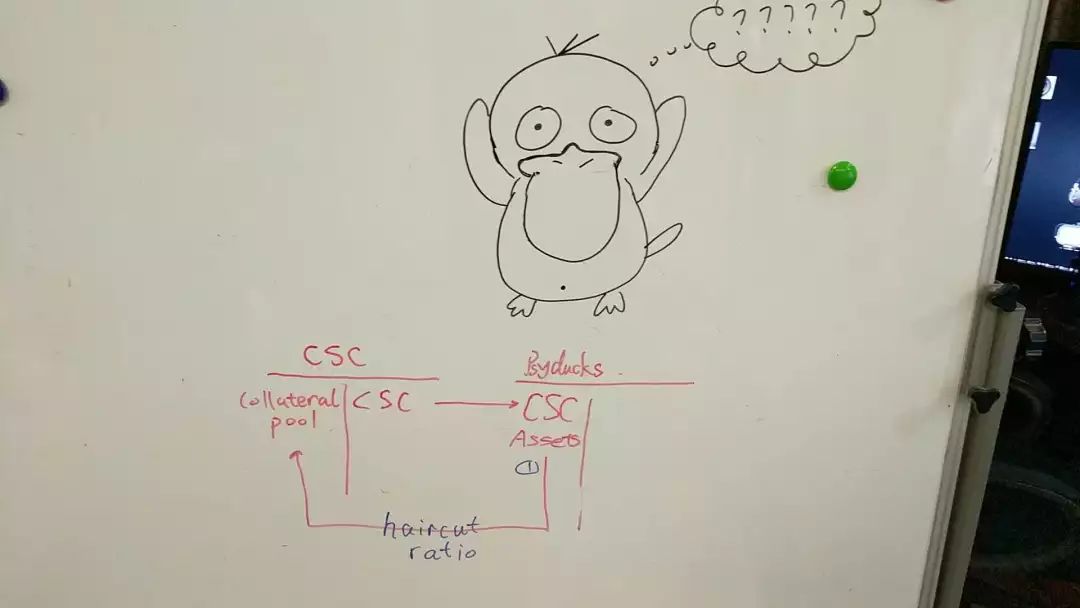

我们再看一张简单的图:

我们假设抵押稳定币称为CSC,其发行人称为CSC公司,其负债为CSC。我们假设CSC也是数字货币的媒介货币,与美元的比例恒定为1:1。

此时,用户卡达亚()缺钱,需要获得CSC,于是卡达亚将自己的资产——价值100美元的精灵球(假设质押折扣率为10%)质押给CSC公司,获得了90个CSC 。

这时候柯达鸭就可以用90个CSC购买精灵球,然后抵押给CSC公司。按照这个操作,重复质押的倍数是10倍。即杠杆为10倍。在传统金融领域,很多固定收益投资组合都是通过回购来杠杆化的,这在数字稳定货币的世界里也是可行的。只要你提供的资产折现率足够低(资产足够好),那么你的杠杆就会越来越大。当然,如果你的资产本身太差,折现率高达70%以上,而你只能投入100美元中的30美元,那就太愚蠢了。

看到这里,你可能会觉得这个机制没有什么大问题。每一次CSC的发行都是基于充足的抵押品,但是……

1. 抵押品的贴现率由谁决定?

2. 抵押品价值大幅波动,仓位被强平怎么办?

3. 谁将提供抵押品?

这些问题很重要,因为现金抵押数字货币的结构仍然存在缺陷且未经探索。圈子还是犯了和被质疑时一样的错误。大家想解决的问题是如何追求稳定,如何实现去中心化、发行透明、消除信用风险。但抵押品本身的问题被忽略了,因为作为一种资产,抵押品本身很可能是另一个实体的负债(除非是货币,比如黄金)!而且你必须再次查看该实体的资产负债表。 (即上面的问题3)

如果你想创建终极的抵押品稳定的数字货币,那么你需要遵循的步骤是——确保你的抵押品池是稳定的,确保你的抵押品贴现率是安全的……

是的,没错,你所做的实际上就是资产管理公司所做的。

抵押品池对应传统货币体系是什么样的框架?这是央行合格的抵押品框架!逻辑机制也非常简单。央行确定各种资产的质押率,然后通过自己的抵押品框架来调整自己的负债规模,从而调整整个法币信贷的规模。举个极端的例子,如果一个央行接受更多的抵押信贷操作对手方,比如所有私人机构,然后接受所有比特币作为抵押品,质押率为90%,想想这会创造多少法币信贷!

因此,央行合格抵押品框架是货币政策的重要组成部分。如果你想建立一个抵押品稳定的数字货币,你可能还需要一个抵押品框架。但这个框架的制定是由中心化决策机构主导还是通过技术投票决定?这又是一个复杂且有争议的问题。

我们还有一个大问题,谁来提供抵押品?

在现代回购市场中,大部分抵押品仍然是贴现率最低的政府部门负债,例如美国国债,因为投资者将其负债视为无风险资产,没有人会相信主权当局会违约(比如美国),当然,悲剧也发生过,比如长期资本管理公司倒闭,因为他们相信政府会出于追求稳定而拯救他们。抵押品贬值+杠杆是非常致命的。

看到这里,你会发现抵押品稳定的数字货币仍然无法摆脱主权资产负债表和法币的阴影。他们甚至需要一个最后贷款人机制来应对不稳定因素——抵押品的选择、供应问题、贴现率问题、资产负债表嵌套问题仍然存在。

这与中心化和去中心化无关,在透明度和合约执行方面不存在技术困难。

好了,今天先不写了。明天我们要讨论终极问题:

为什么所有稳定的数字货币最终都无法逃脱主权资产负债表?

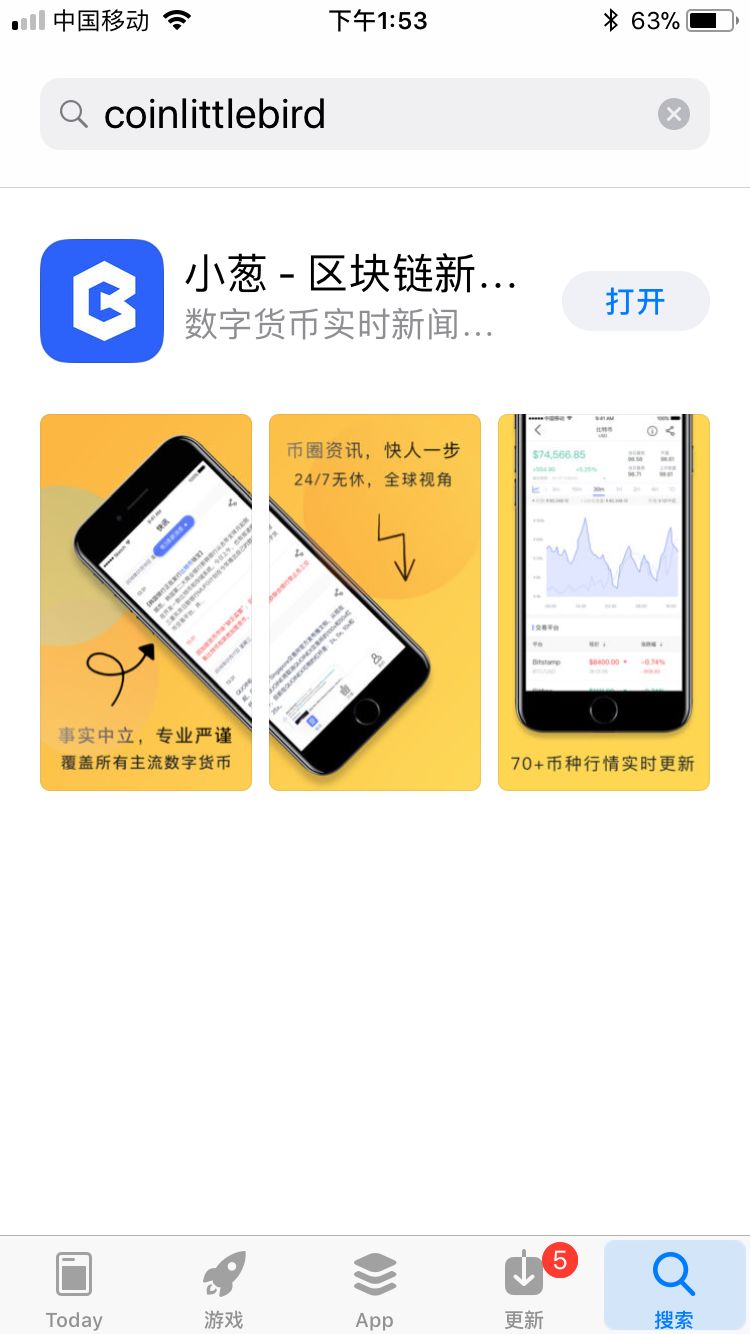

终于到了广告时间。一款有趣的资讯APP上线了。在IOS商店搜索后即可找到。以后我的很多数字货币分析文章也会发布在这个APP上。请下载。